Introduzione

In questi giorni, il tema della ritenuta Airbnb sul comproprietario di case adibite ad affitti brevi ha guadagnato grande attenzione. La decisione di Airbnb di iniziare ad operare la ritenuta sui canoni di locazione, in ottemperanza al dl 50/2017, art. 4, dopo quasi 7 anni di resistenza e battaglie legali, ha sollevato molte questioni rimaste irrisolte per tutto questo tempo.

Anche se si tratta di una buona notizia per il fisco, questa novità ha introdotto una notevole confusione. In particolare, il sistema di Airbnb presenta una criticità significativa per chi possiede un immobile in comproprietà, come nel caso di marito e moglie o fratelli proprietari in quota della stessa abitazione.

Esempio Pratico di Comproprietà e Ritenuta Airbnb

Consideriamo l’esempio di John e Paul. I due hanno acquistato una casa sul Lago di Garda con i proventi dei diritti d’autore delle loro canzoni, e sono comproprietari al 50%.

John, gestore dell’account Airbnb, non può indicare la quota di proprietà di Paul. Generando €100.000 di canoni, ricevono da Airbnb €39.500 ciascuno. Tuttavia, il 16 marzo 2025, Airbnb gli consegna una CU da 21.000 euro intestata solo a John.

John incassa €39.500 al netto della ritenuta di Airbnb, dichiara €50.000, deve €10.500 di cedolare secca e utilizza metà della sua CU per coprire il debito, ottenendo un ulteriore “buono” di €10.500. Paul, invece, ha incassato sempre €39.500 da Airbnb, dichiara sempre €50.000, ma, a differenza di John, non ha una ritenuta da far valere per coprire i €10.500 di tasse dovute al fisco. Deve quindi pagare ulteriori €10.500, vedendosi costretto a pagare le tasse due volte, con una pressione fiscale effettiva del 42%. I suoi soldi finiscono nel buono di John.

L’origine del Paradosso sulle Ritenute ai Comproprietari

Questa situazione paradossale è stata descritta nella circolare 24/E 2017 dell’Agenzia delle Entrate, che recita:

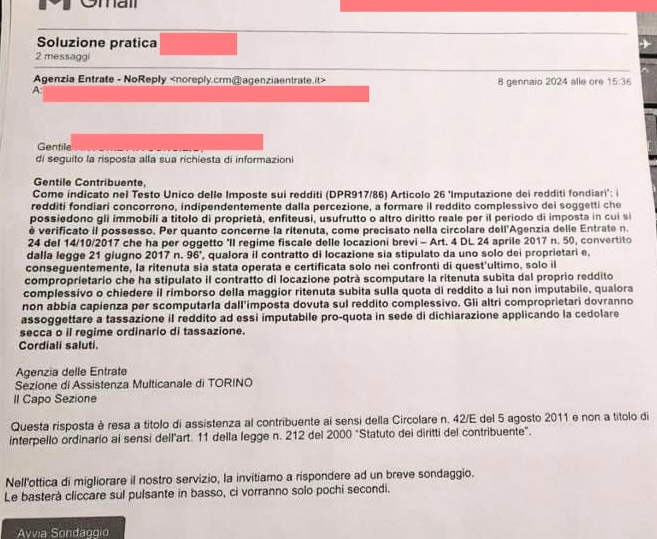

Qualora il contratto di locazione sia stipulato da uno solo dei proprietari e, conseguentemente, la ritenuta sia stata operata e certificata solo nei confronti di quest’ultimo, solo il comproprietario che ha stipulato il contratto di locazione potrà scomputare la ritenuta subita dal proprio reddito complessivo o chiedere il rimborso della maggior ritenuta subita sulla quota di reddito a lui non imputabile, qualora non abbia capienza per scomputarla dall’imposta dovuta dal reddito complessivo. Gli altri comproprietari dovranno assoggettare a tassazione il reddito ad essi imputabile pro-quota in sede di dichiarazione applicando la cedolare secca o il regime ordinario di tassazione.

Riportiamo di seguito la risposta più o meno standard che gli operatori dell’Agenzia delle Entrate danno a domanda diretta degli utenti. La risposta conferma questa interpretazione, evidenziando che ogni comproprietario deve dichiarare e tassare il proprio reddito in base alla propria quota:

La Soluzione alla Ritenuta Airbnb per i Comproprietari Manca Ancora

In assenza di un cambiamento da parte di Airbnb che permetta di ottenere una certificazione per ogni comproprietario, la situazione paradossale prevede il pagamento di un’imposta aggiuntiva pari al 50% della CU da parte di un comproprietario, in cambio di un “buono” a favore dell’altro.

Domande Frequenti su Ritenuta Airbnb e Comproprietà

Posso indirizzare tutto il reddito su uno dei comproprietari, facendo in modo che sia il proprietario dell’account Airbnb, a ricevere tutti i bonifici e la CU intestata a lui?

Secondo la risposta dell’Ade, no. L’agenzia si rifà al TUIR (DPR917/86, Articolo 23). L’articolo di legge, intitolato “Imputazione dei Redditi Fondiari”, prescrive che i redditi fondiari concorrano a formare il reddito della persona che detiene il possesso dell’immobile indipendentemente dalla percezione o meno dei canoni.

Posso Rendere uno dei Comproprietari Co-Host al 50%?

Puoi, ma questo non cambierà l’intestazione della CU. Quindi ti troverai nella situazione di Paul e John, il secondo comproprietario avrà un reddito da dichiarare e nessuna CU per dimostrare la ritenuta.

Posso Inserire la CU di un Comproprietario nella Dichiarazione dell’Altro?

Secondo l’agenzia no, ed anche a rigor di logica, sembra impossibile che il fisco possa accettarlo. Infatti Airbnb opera una ritenuta di 21.000 euro a nome di John (rimanendo nell’esempio di Paul e John), e rilascia l’intera CU a nome di John.

Paul decide arbitrariamente di usare metà di quella CU, scontandosi i 10.500 euro di ritenuta subita dalle tasse. Il “buono” (la quota di CU extra di John) non sparisce, il soggetto può ancora utilizzarlo per chiedere un rimborso al fisco o scontarlo da ulteriori pagamenti di imposte. Sembra una situazione inaccettabile per l’Agenzia delle entrate.

Posso fare un comodato d’uso da parte di un comproprietario all’altro?

Il DL 50/2017 (art 4) ammette il comodato d’uso come titolo valido per potersi intestare il reddito da locazioni brevi (confermato anche dalla circolare 24e dell’ADE al punto 3).

Resta poi il problema di spostare il reddito al comproprietario comodante, in quanto un pagamento da parte del comodatario potrebbe configurare un contratto di locazione occulto piuttosto che un comodato (sul contratto di locazione sarebbero dovute imposte).